Evolution des indices à la clôture de jeudi

depuis une semaine depuis le début de l’année

CAC 40 -4% -17%

S&P500 -4% -24%

Dow Jones -3% -6%

Nasdaq -4% -23%

La macro

Aux Etats-Unis, l’indice NAHB (association des constructeurs de maisons) baisse pour le 9ème mois d’affilée. Le taux des emprunts hypothécaires atteint 6.29%, un plus-haut depuis octobre 2008. Les demandes d’allocation chômage, en légère augmentation à 213000, restent proches du point bas atteint en mai. La Fed augmente ses taux directeurs de 0.75%, portant la fourchette à 3-3.25%. Le taux 10 ans dépasse 3.5% pour la première fois depuis 2011.

Les prix à la production en Allemagne pour le mois d’août enregistrent une hausse record à +45,8%. La banque centrale de Suède augmente ses taux directeurs de 1%, la BOE de 0.5%, la Banque Nationale Suisse de 0.75%. Le Royaume-Uni annonce les baisses d’impôts les plus radicales depuis 1972, pour un coût de 161Md£, entraînant une baisse des marchés sur fond de craintes que le plan ne ravive l’inflation, comme ç’avait été le cas à l’époque. A ce sujet voir notre numéro du 1er juillet.

En Chine, la PBOC baisse marginalement ses taux, tandis que le Japon les maintient inchangés et tente parallèlement de soutenir sa devise. La Banque Asiatique de Développement revoit à la baisse ses prévisions de croissance (4,3% en 2022, 4,9% en 2023), à la hausse ses prévisions d’inflation (4,5% et 4% respectivement). Pour la Chine, la révision est sensible, avec 3,3% de croissance attendue en 2022 vs 5% en avril dernier.

Les sociétés

Amazon suspend la construction de nouveaux entrepôts en Espagne jusqu’en 2024 en raison du ralentissement des achats en ligne. La société devait construire 150000m².

Les tendances de l’immobilier sont confirmées par les publications trimestrielles des constructeurs de maison Lennar (nouvelles commandes en baisse de 12%) et KB Home (retards de livraison en raison des problèmes d’approvisionnement, commandes en baisse de 50% en raison de la hausse des taux d’emprunts hypothécaires, et peut-être aussi de celle des prix ? +21% en annualisé au troisième trimestre.

A contre-courant de la baisse des indices, Wix, le spécialiste israélien de la création de sites internet, affiche une hausse sur l’annonce que l’activiste Starboard Value détient 9% du capital. Starboard souhaiterait que la société, fondée en 2006, soit profitable. Une idée tellement saugrenue que la hausse du titre a été vite effacée. A moins que ce ne soit en raison du trackrecord mitigé de l’activiste ces dernières années (qu’il partage peut-être avec ses pairs selon la maigre littérature existante). Pour ceux qui voudraient quand même le suivre, la liste de ses participations est ici.

Salesforce, le leader des logiciels de gestion des ventes, livre ses nouveaux objectifs lors de sa conférence annuelle Dreamforce. Le chiffre d’affaires devrait quasiment doubler entre 2022 et 2026 pour atteindre 50Md$. La société pourrait alors doubler Oracle, dont vient son fondateur, Marc Benioff.

Ford revoit ses objectifs à la baisse pour le troisième trimestre (tout en renouvelant ses objectifs annuels, on est en droit de douter) et s’attend à avoir 40 à 45000 véhicules en stock faute de pièces pour les finir à la fin du trimestre, véhicules au pourraient être livrés d’ici la fin de l’année. La société chiffre à 1Md$ l’augmentation de ses factures fournisseurs liée à l’inflation (à rapporter à un résultat opérationnel projeté à 1,4-1,7Md$)

Atlas Investissement, le fonds de Xavier Niel, prend 2,5% de Vodafone, qui avait refusé de lui céder sa filiale italienne il y a quelques mois.

L’Allemagne nationalise le géant gazier Uniper pour 8,5Md€. Depuis l’arrêt du gazoduc Nordstream 1, qui le fournissait en gaz russe, le groupe devait s’approvisionner sur le marché libre, où les prix ont explosé.

OK Boomer

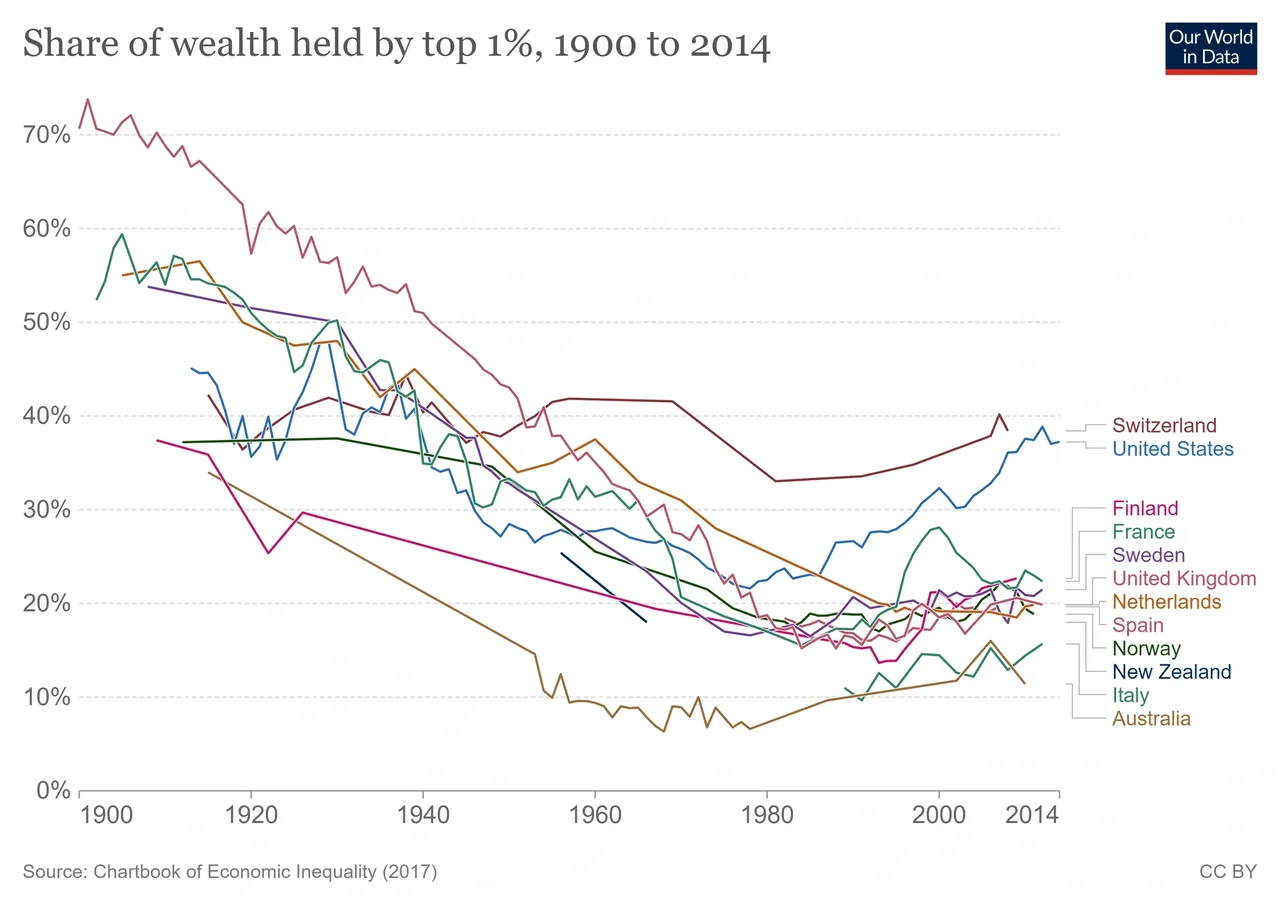

Le Global Wealth Report de Crédit Suisse ausculte la richesse mondiale à fin 2021. A 463,6 trillions $, soit 87489$ par adulte, elle a augmenté de 9,8% en 2021, une accélération par rapport à la tendance de long terme (6.6%). Les millionnaires sont au nombre de 62,5 millions dans le monde, et sur le segment des Ultra High Net Worth Individuals (plus de 50 millions$), les Etats Unis sont en tête avec 140000 individus, suivis par la Chine (32710)

L’Amérique du Nord et l’Europe, qui abritent 17% de la population mondiale, concentrent 57% de la richesse des ménages. La Suisse est en tête du peloton pour la richesse moyenne par adulte (696600$), tandis que c’est l’Australie qui arrive en tête pour la richesse médiane (273900$). Sur ces indicateurs, la France est respectivement 13ème (322070$ par adulte) et 10ème (139170$). Le grand gagnant de la croissance de la richesse moyenne par adulte en 2021 est la Nouvelle Zélande, avec 114289$ d’appréciation grâce à la hausse de l’immobilier et de la devise, devant les Etats-Unis (73630$), tandis que le Japon affiche une baisse sensible (-20000$), de même que l’Italie et la Belgique.

Aux Etats-Unis, la plus forte croissance en 2021 est venue des populations afro-américaines et hispaniques (+22,2% et +19,9% respectivement). La part dans la richesse des 50% des ménages les moins riches est passée de 1,84% à 2,64%. Par génération, ce sont les Millenials (nés entre 1980 et 1995) et la Generation X (les boomers, nés entre 1965 et 1980) qui affichent la plus forte croissance, même si pour ces derniers elle ralentit un peu. Pour ce qui est des femmes, Credit Suisse n’a que des données parcellaires d’où il ressort que sur 26 pays étudiés, où la richesse des femmes représente entre 57 et 69% de celle des hommes, 12 ont vu la part des femmes dans la richesse diminuer. L’indice de Gini, qui mesure les inégalités, est sans surprise élevé aux Etats-Unis (85%), alors qu’il est de 70,2% en France.