Encore une semaine négative après le discours hawkish de la Fed la semaine dernière. Le ralentissement de l’inflation des deux côtés de l’Atlantique permet un rebond en fin de semaine, mais des craintes émergent sur la santé du consommateur américain, tandis que le shutdown du gouvernement est probablement pour ce soir. Focus sur la diversification géographique des portefeuilles actions.

Macro

Aux Etats-Unis, après le discours hawkish de la semaine dernière, qui a entraîné une hausse de 0,5% du 10 ans et une baisse des indices, les données économiques restent satisfaisantes avec un redressement des commandes de biens durables, des nouvelles inscriptions au chômage qui surprennent encore à la baisse, et une inflation à mi-septembre encourageante à 5%. Néanmoins, l’indice de confiance du consommateur du Conference Board baisse, et, alors que seuls les 20% les plus riches ont encore de l’épargne covid en excès, Goldman Sachs alerte sur les impayés des cartes de crédit, qui à 3,63% atteignent leur niveau le plus élevé depuis la crise financière. Ce soir à minuit pourrait commencer le 22ème shutdown depuis 50 ans, faute d’accord entre démocrates et républicains sur le relèvement du plafond de la dette. 3,3 millions d’employés ne seraient plus payés, la supervision de la SEC serait allégée, et il y aurait des délais dans la publication des données économiques, les prêts aux entreprises, les études cliniques etc. Les précédents n’ont eu que peu d’impact sur les marchés, mais Moody’s a prévenu des implications négatives pour la note de crédit des US, déjà dégradée par Fitch lors du dernier débat sur le plafond de la dette.

Les prêts bancaires aux entreprises et aux ménages de la zone € sont à l’arrêt en août. Les indices de confiance des consommateurs allemand et français s’effritent. Le déficit italien ne repassera sous la barre des 3% qu’en 2026, épargnant peut-être à la France le titre de plus mauvais élève de l’Europe. L’inflation dans la zone € ressort à 4,3%, un plus-bas d’un an. La BCE devrait interrompre ses hausses de taux. En France, c’est 5,6%, un petit ralentissement par rapport au chiffre d’août.

Selon un sondage de KPMG, un quart des détenteurs de prêts immobiliers au UK envisagent de vendre en raison de la hausse des taux.

Nouvelle baisse plus importante que prévu des stocks de pétrole brut, entraînant une nouvelle flambée des cours.

Le promoteur immobilier chinois Evergrande fait défaut sur une obligation de 547M$ et suspend la cotation de son titre. Son fondateur est placé sous surveillance policière en raison de suspicions d’activités criminelles.

Micro

Le patron de JP Morgan reste sur la défensive, déclarant que les taux doivent monter encore pour calmer l’inflation, et qu’il prépare ses clients à un scénario du pire où ils atteindraient 7%.

Amazon va investir jusqu’à 4Md$ dans le spécialiste de l’IA Anthropic, qui aura accès aux datacenters et aux microprocesseurs d’AWS pour entraîner ses modèles, utilisés entre autres dans des chatbots. Par ailleurs, Amazon fait face à une enquête de la FTC qui l’accuse de stratégies anti-concurrentielles visant à maintenir son monopole. Amazon contrôle environ 40% du marché de l’e-commerce.

Cloudflare, leader de la connectivité sécurisée dans le cloud, annonce un partenariat avec Meta pour donner accès à Llama 2, le nouveau modèle d’IA open source de Meta destiné à concurrencer ChatGPT, à ses développeurs.

Rebond de Peloton Interactive, le fabricant de vélos d’appartement connectés dont le cours a été divisé par 20 depuis l’engouement de 2021, après l’annonce d’un accord stratégique de 5 ans avec Lululemon Athletica (vêtements de yoga). Peloton sera le fournisseur exclusif de contenu digital pour la marque de vêtements, et Lulu sera le premier partenaire vestimentaire de Peloton, qui vendra des pièces avec les deux logos.

Rebond du cours de Nike sur la publication d’un chiffre d’affaires trimestriel en hausse de 2% et de résultats très supérieurs aux attentes. Les stocks, dont la forte hausse avait pesé sur la marge brute, baissent de 10%, et les ventes en Chine, où le ralentissement économique faisait craindre une contre-performance, sont en hausse de 5%. En revanche, le chiffre d’affaires est en baisse aux Etats-Unis, matérialisant les craintes sur un ralentissement de la consommation.

Accenture affiche 4% des croissance de chiffre d’affaires et de bénéfices par actions sur le trimestre, mais les nouvelles commandes s’infléchissent fortement à la baisse. Les résultats de la société sont un indicateur avancé de la santé du secteur IT, et de l’économie en général.

Wonder Group lance une OPA sur Blue Apron Holdings pour un total de 103M$. Le fournisseur d’ingrédients et de recettes fraîches conçues par des chefs capitalisait 300M$ lors de son introduction en bourse en 2017.

OpenAi serait en cours de levée, sur une valorisation située entre 80 et 90Md$. La société ambitionne de réaliser un chiffre d’affaires de 1Md$ cette année.

Alibaba prépare l’introduction en bourse de sa filiale de logistique CainiaoSmart Logistics Network.

Nouvel ordre mondial

Moins de 17% des ménages français détiennent des valeurs mobilières, et celles-ci représentent moins de 5% de l’épargne, en contraste marqué avec les pays anglo-saxons. De plus, les valeurs mobilières détenues sont majoritairement domestiques, une caractéristique que l’on retrouve ailleurs puisque 60% environ des actions détenues par les Américains sont américaines. Néanmoins, compte tenu de la suprématie de ce marché dans le monde, le déséquilibre n’est qu’apparent : les Américains allouent à leur pays son poids dans les indices mondiaux.

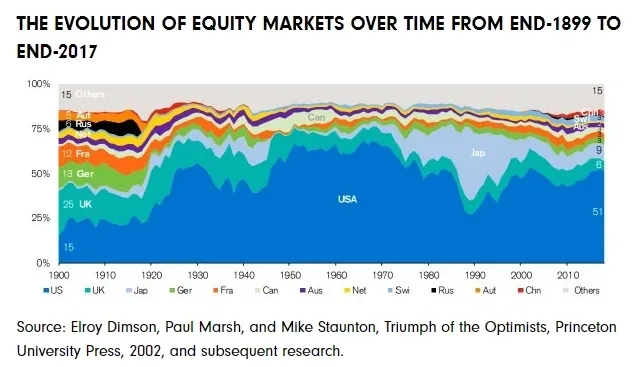

Fin 1899, le Royaume-Uni représentait 24% de la capitalisation boursière mondiale, les Etats-Unis 15%. Début 2022, c’étaient respectivement 3,9% et 59,9%. La France ? 11,2% en 1899, désormais 2,8%. Depuis que les Etats-Unis ont pris le pas sur le UK au début du 20ème siècle, leur domination a été constante, à l’exception d’une brève période à la fin des années 80 où le Japon est devenu la première place dans le monde.

On comprend de ces chiffres qu’un Français, en se limitant à son marché domestique, est passé à côté de la croissance de la première économie mondiale. Pourtant, la question de la diversification géographique a été débattue, alors que la globalisation des échanges permettait, en achetant un titre de multinationale dans son pays, de s’exposer à l’économie mondiale. A ce stade, avec des divergences dans les politiques économiques à un plus-haut de 40 ans, et hormis pour jouer quelques thématiques spécifiques, comme certains plans de relance, la diversification géographique est clef.