Semaine de contraste entre le calme des marchés et l’horreur de l’actualité. La fuite vers les valeurs refuge est mesurée, les marchés ne retenant manifestement pas un scénario d’embrasement, tandis que les grandes banques américaines publient de bons résultats. Point sur les scénarios de Bloomberg sur l’impact du conflit et sur le secteur de la défense à la fin de ce mail.

Macro 🌡

Le conflit en Israël entraîne une baisse des taux longs et une hausse de l’or sur fonds de fuite vers les valeurs refuge, mais le mouvement est mesuré. Le bitcoin est à la traîne, pour ceux qui penseraient qu’il est la nouvelle alternative à l’or.

Aux Etats-Unis, l’enquête NFIB de septembre est inférieure aux attentes, et 43% des propriétaires de petites entreprises attendent une détérioration de leurs conditions économiques dans les 6 prochains mois, tandis qu’on note une forte augmentation des répondants faisant état de difficultés d’accès au crédit. Les prix à la consommation de septembre progressent plus que prévu à 3,7%, le principal coupable étant le coût du logement, sans quoi l’inflation serait à la cible (2%) de la Fed. Les nouvelles inscriptions au chômage sont toujours modérées, mais le sentiment du consommateur américain (indice de l’université du Michigan) affiche une baisse marquée.

Le FMI coupe ses projections de croissance mondiale pour 2024 à 2,9% vs 3% dans l’estimation de juillet. Les estimations pour les Etats-Unis sont revues à la hausse en 2023 et 2024, celles de l’Europe à la baisse. L’institution relève ses anticipations d’inflation globale en 2024 à 5,8% (5,2% précédemment) et appelle les banques centrales à poursuivre leurs politiques monétaires restrictives. Une analyse que ne semble pas partager la Fed, dont les gouverneurs s’expriment cette semaine en faveur d’un arrêt des hausses de taux, voire d’une baisse. Les minutes de la Fed mettent en évidence que les participants estiment que la politique restrictive commence à faire effet sur l’économie et est appropriée.

Du côté de la BCE, Christine Lagarde se montre optimiste sur un retour à une inflation à 2% dans les années à venir, tandis que Schnabel, membre du conseil de la BCE, rappelle que de nouveaux chocs (énergie par exemple) peuvent entraîner un rebond. Les prix à la consommation en France sont en hausse de 5,7% en septembre, en ligne avec le mois précédent.

La Chine préparerait un nouveau train de mesures de relance, et un fonds pour stabiliser son marché actions. Réponse typique, et généralement contre-productive, d’économie administrée.

Micro 📰

Safran et General Electric ont découvert plus de 90 certificats falsifiés depuis l’identification en juin dernier de pièces de rechange d’origine douteuse dans des moteurs d’avion.

4000 employés américains de Mack Trucks, filiale de Volvo, sont en grève. Cela porte le nombre de grévistes du syndicat de l’automobile UAW à 30 000.

Country Garden, le premier promoteur privé chinois, avertit qu’il pourrait devoir restructurer sa dette.

Exxon Mobil conclut l’acquisition de Pioneer Natural Resources pour 59,5Md$, Bristol-Myers Squibb celle de Mirati pour 4,8Md$.

Ayant obtenu l’accord des autorités de la concurrence britanniques, Microsoft peut enfin mener à son terme l’acquisition d’Activision Blizzard pour 69Md$.

Après les valeurs alimentaires, c’est au tour des fournisseurs de services de dialyse de souffrir des résultats cliniques des produits anti-diabète/anti-obésité : -17%, -18% et -10% respectivement en séance pour DaVita, Fresenius et Baxter le jour de la publication de résultats de l’Ozempic de Novo Nordisk montrant une amélioration de la fonction rénale chez les diabétiques.

JP Morgan publie des résultats trimestriels au-dessus des attentes sur la plupart des métriques et revoit à la hausse ses attentes pour l’année. Idem, dans les grandes lignes, pour Wells Fargo & Co et Citigroup. Les marges d’intérêt bénéficient de la hausse des taux, et les provisions pour crédit douteux sont stables ou en baisse.

Dollar General, la chaîne de discount affichant la plus forte croissance des ouvertures de magasins du secteur avec plus de 19 000 boutiques aux Etats-Unis et au Mexique, rappelle son CEO de sa retraite pour redresser la barre. Le nouveau dirigeant, en place depuis moins d’un an, a mis fin à un parcours opérationnel et boursier sans faille, provoquant un ralentissement des ventes et une bronca chez les 185 000 employés en raison de violations des règles de sécurité.

L’introduction de Birkenstock se fait en milieu de fourchette, à 46$/action. Le titre baisse de 12,6% le premier jour de cotation, 7% le deuxième. Si les IPOs repartent cette année, aucune à ce jour ne traite au-dessus de son cours d’introduction.

Nous parlions cybersécurité dans notre dernière édition. Le CEO de MGM n’a pas répondu à la demande de rançon des hackers qui ont bloqué tous ses systèmes, des réservations au paiement des salaires, en septembre. Bill, dans le texte : we’re not paying these bastards.

On aimerait féliciter les lauréats de France Relance et les champions de la souveraineté sanitaire, mais le leader européen de la fabrication de principes actifs pour les médicaments Euroapi confirme son parcours opérationnel et boursier désastreux en chutant de 59% le jour de l’annonce de ses résultats. L’Etat détient 12% du capital (divisé par trois environ en un an).

Le bruit et la fureur ⚔

La Bourse est une réunion périodique d’individus dont le but est d’échanger ou sinon de constater les cours de marchandises ou de biens. Les marchés ne sont pas nécessairement toujours rationnels, mais certainement indifférents aux soubresauts du monde, on l’a vu cette semaine. Les chiffres ont au moins le mérite d’éloigner de l’émotion, ce que fait Bloomberg Economics en établissant trois scénarios pour l’impact du conflit.

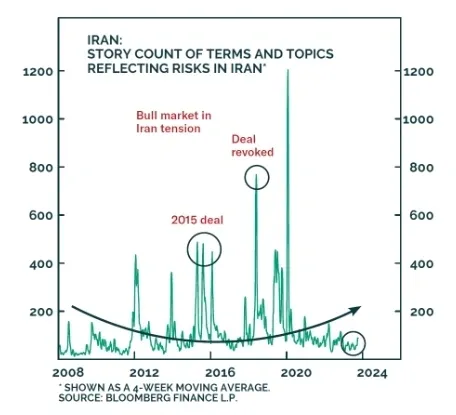

Dans le premier, celui-ci reste limité à une invasion terrestre de Gaza, le prix du baril prend 4$ et l’impact sur le PIB mondial est de -0,1%, sur l’inflation de +0,1%. Dans le second, le conflit s’étend à la Cisjordanie, au Liban et à la Syrie, le baril prend 8$, la croissance est réduite de 0,3% et l’inflation augmente de 0,2%. Enfin, le troisième scénario, celui d’un conflit direct entre Israël et l’Iran et de troubles élargis à tout le Moyen-Orient, implique une augmentation du baril de 64$, un PIB mondial amputé de 1% et une inflation augmentée de 1,2%. Ce scénario, si l’on en croit le nombre de mentions de l’Iran dans la presse comme illustré ci-dessous, n’est heureusement pas le plus probable.

L’OTAN dépense 1260Md$ par an dans sa défense. C’était 980Md$ en 2019. Quant aux valeurs de l’aérospatial et de la défense, elles se portent bien. L’indice S&P du secteur affiche sur 10 ans une performance annuelle moyenne de 10,92%, supérieure à celle de tous les secteurs hormis le software et les semiconducteurs