Semaine agitée mais finalement légèrement positive grâce aux chiffres de l’emploi US vendredi, et malgré les incertitudes pesant sur le budget américain et la consommation et des taux longs qui continuent à augmenter, alors que la dette atteint 336% du PIB mondial.

Macro 🌡

Aux Etats-Unis, le Président républicain de la chambre des représentants, Mc Carthy, est viré par ses pairs après qu’il a accepté un accord de dernière minute sur un budget provisoire destiné à éviter le shutdown. C’est une première dans l’histoire du pays. Des officiels de la Fed s’expriment en faveur d’un maintien des taux à leur niveau actuel pendant une période prolongée, voire pour de nouvelles hausses. L’ISM des services retombe un peu en septembre ; s’il est toujours en territoire d’expansion, la composante nouvelles commandes baisse fortement. Les demandes de prêts hypothécaires sont en chute libre alors que les taux d’emprunt immobilier affichent 7,5% pour la première fois depuis novembre 2000. Sur le front de l’emploi en revanche, les indicateurs sont toujours au vert : les nouvelles inscriptions à l’assurance chômage restent proches des plus-bas à 207 000, le nombre de créations de postes (août) augmente fortement à 9,61 millions, tiré par une hausse inattendue des offres pour les cols blancs, les emplois non agricoles augmentent quasiment deux fois plus qu’attendu, et le taux de chômage reste stable à 3,8%. De quoi alimenter les craintes d’une nouvelle hausse de taux avant la fin de l’année. Le 10 ans a dépassé 4,8%, un plus-haut depuis 2007. Enfin, les 75 000 employés de Kaiser Permanente, qui gère 39 hôpitaux, se préparent à faire la grève. Elle pourrait causer l’interruption des soins de 13 millions de patients et amputer la croissance du PIB de 0,2 à 0,3%. Encore une incertitude, à laquelle s’ajoute la fin du moratoire sur le remboursement des prêts étudiants, qui concerne 40 millions de personnes et pourrait impacter la consommation.

Les ventes au détail de la zone € sont en baisse de 2,1% (annualisés) en août. Le taux de chômage baisse encore à 6,4%. Le rendement du 10 ans allemand dépasse les 3% pour la première fois depuis 2011.

Dans la catégorie de actifs réels, le marché des montres de luxe poursuit la baisse entamée début 2022.

Micro 🏦

Selon Walmart, les médicaments anti-diabétiques Ozempic et Wegovy, utilisés pour lutter contre l’obésité, ont un impact sur les ventes de nourriture. Le chiffre d’affaires de Walmart est protégé par le fait qu’il vend aussi les médicaments, mais Kellanova (la division snack foods récemment scindée de Kellogg) étudie de près le phénomène.

L’enquête commanditée par la FTC sur Amazon révèle que la société a utilisé jusqu’en 2019 un algorithme permettant de déterminer si les augmentations de prix du groupe étaient suivies par ses concurrents, et de les annuler s’ils ne suivaient pas. Nom de code : project Nessie.

Zoom Video Communications a dévoilé lors de sa conférence annuelle Zoomtopia ses nouveaux produits, dont l’outil collaboratif Zoom Docs et l’assistant numérique Zoom AI Companion, qui résume les conversations des chats et rédige les mails. Le petit rebond du cours laisse celui-ci 88% au-dessous de son plus-haut. Le monde d’après.

Tesla a livré 435 059 véhicules au troisième trimestre, en deçà des attentes en raison d’arrêts de production pour la maintenance des usines. Le groupe maintient son objectif de 1,8 millions de véhicules pour l’année.

Palantir, la société d’analyse de données américaine, serait en pôle position pour remporter un contrat de 5 ans avec le NHS britannique visant à numériser toutes les données de santé, pour un montant de 579M$. Son patron Peter Thiel, coutumier des déclarations controversées, qualifie l’affection des Anglais pour le NHS de Syndrome de Stockholm.

La société Birkenstock, fondée en 1774, devrait faire son entrée à la bourse de New York la semaine prochaine, sur une valorisation de 9 à 10Md$.

WeWork fait défaut sur deux paiements d’intérêts pour un total de 95M$, deux mois après avoir émis des doutes sur sa capacité à poursuivre son activité. Valorisé au plus-haut 47Md$, la société s’est introduite en bourse sur une capitalisation de 9Md$, et vaut désormais 118M$. Entre ses ventes de titres et l’indemnité payée par Softbank pour l’éjecter, le fondateur de la société, Adam Neumann, aurait encaissé 2,1Md$.

Exxon serait sur le point d’acheter Pioneer Natural Resources, leader de l’extraction de pétrole de schiste dans le bassin permien, pour 60Md$.

Alstom perd 37% en une séance en lançant un avertissement sur sur son cash flow libre, qui s’élève à -1,15Md€ vs -45M€ au premier semestre de l’année dernière. La société attend une dette nette de fin d’année de 3Md€, 1Md de plus que prévu.

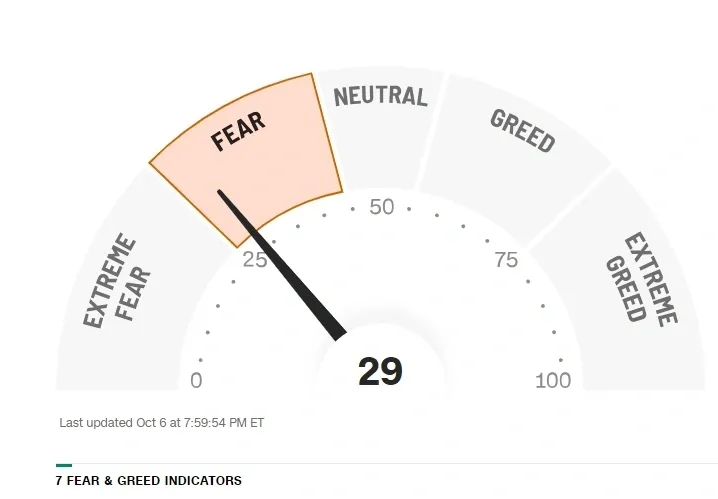

Fear & Greed 👀

Okta, société de cybersécurité spécialisée dans la gestion des identités et des accès, tenait sa conférence annuelle Oktane cette semaine. L’occasion de faire le pont sur ses innovations, après une année de rebond interrompue par les attaques des casinos de MGM et Ceasars, perpétrées grâce à l’entrée des hackers dans les serveurs d’Okta.

4500 CEO interrogés par PwC ont déclaré que leurs trois principaux risques étaient l’inflation, la volatilité macroéconomique et les conflits géopolitiques. Leur premier risque opérationnel : la cybersécurité. En effet, les cyberattaques sont en forte hausse, 38% en 2022, 8% au premier semestre 2023, et les possibilités de contrefaçon, d’identité notamment, permises par l’intelligence artificielle ne font qu’augmenter le risque. Par conséquent, 48% des sondés indiquent vouloir augmenter leurs investissements dans le domaine.

Le marché de la cybersécurité est évalué à 150Md$ et devrait selon Gartner croître de 11% par an jusqu’en 2026. Les acteurs cotés sont nombreux, essentiellement aux Etats-Unis et en Israël, et il existe des solutions d’investissement attractives dans ce thème, en coté comme en non coté.